家の買い替え・住み替えの注意点|タイミングや税金で失敗しないコツ

※本ページにはプロモーションが含まれています。

「子どもが増えたので家が手狭になってきた」「二世帯住宅にしたい」など、家の買い替えを考えている方もいるでしょう。

家の買い替えは「売却」と「購入」が同時に行えるのが理想ですが、そのタイミングが難しいところ。

たとえば、希望の物件が見つかっても自分の家の買い手が見つからなければ、その間住宅ローンの支払いが二重になり、出費がかさんでしまうので注意が必要です。

そこで今回は家を買い替えた方の経験談を基に、買い替えの注意点やタイミングについて解説していきます。

こんな悩みを解消します!

- 家の買い替え(住み替え)を考えている。

- 家の買い替えで失敗しないコツやタイミングが知りたい!

- 家の買い替え時、住宅ローンや税金で注意すべきことは?

体験談1:「売る」と「買う」のタイミングが合わず、欲しい家が買えなかった

転職することになり、持ち家を売却することになりました。

新しい職場は実家の近くなので、とりあえず実家に住み、さっさと持ち家を売却して新居を探そうと思ったのですが、実家は狭く、大切な家財を持ち込むことができません。

そこで、先に新居を見つけ、それから持ち家を売却して新居の購入資金を確保し、最後に家財を新居へ搬入するという買い替え計画を立てました。

しかし、新居は見つかったものの持ち家が一向に売れず、狙っていた物件は他の人に買われてしまいました。(44歳・KHさん・男性)

家の買い替え、売るのが先か?買うのが先か?

KHさんのように、家を売ることと買うことのタイミングが合わず、結果失敗してしまったという人はかなり多いです。

こうした失敗を防ぐには、どんな方法をとればよかったのか、詳しく説明します。

売却資金をローン返済に充てるなら「売りを先行」

持ち家を売却で得られるお金を、新居の購入資金や住宅ローンの返済に充てるなら「売り」を先に行います。

自分の資金がどれくらいあり、いくら使えるのかがはっきりしているので、資金の計画が立てやすく安心です。

しかし、新居が決まらなければ賃貸住宅を借りることになります。

そうなると、引っ越し費用や月々の家賃のほか、場合によってはトランクルーム代などもかかり、費用がかさむので注意。

必要な費用は3ヵ月で50万~100万円程度を目安として考えておきましょう。

売却を先にするメリット

- 売却金額が確定すれば、購入資金に充てられる金額も確定するので資金の計画が立てやすい。

- 住宅ローンの支払いが残っていても、売却金額で繰り上げ返済できる。完済できれば次の住宅ローンが組みやすい。

売却を先にするデメリット

- 持ち家の引き渡し日以降は、自分が住む場所を確保しておく必要がある。

- 仮住まいに家財を移し、新居が決まってから再度引っ越しを行うので、引っ越し費用や家賃がかさむ。

資金に余裕があるなら「買いを先行」

資金に余裕のある人は「買い」を先行したほうがスムーズに計画が進みます。

まとまった資金がある人や、すでに持ち家のローンを完済している人は「買い先行」を検討するといいでしょう。

「買い」先行のメリットは、「売り」先行のように家の引き渡し時期を気にする必要がなく、持ち家に住みながら新居をじっくり探せること。

ただ「買い」先行でいくなら、本当に資金に余裕があるのか、慎重に検討してください。

たとえば、持ち家に住宅ローンが残っている場合、新居購入のローンは断られることもあるので注意が必要です。

また、持ち家が事前の予想よりも安い価格でしか売れなければ、結果として資金不足になる可能性も考えられます。

購入を先にするメリット

- 持ち家に住みながら、希望条件に合う家をじっくり探すことができる。

- 持ち家がある状態で新居を購入するので、住む場所がなくなるという事態を避けられる。

- 引っ越しが1回で済む。持ち家の引き渡し時には引っ越しが終わっているため、引っ越しもスムーズ。

購入を先にするデメリット

- 持ち家の売却金額が確定しないため、新居の購入予算も確定しにくい。

- 持ち家がなかなか売れない場合、安売りせざるを得なくなる場合がある。

- 持ち家のローンが終わっていない状態で新居のローンを組むと返済がきつくなる。

売りを先行し、特約を付けるという方法

家を買い替えるなら「売り先行」と「買い先行」のどちらが有利かを検証してきましたが、実際には資金管理が確実に行える「売り先行」で買い替えを進める人が多いようです。

ただ、「売り先行」だと「一時的に住む場所がなくなってしまうのではないか」心配ですよね。

そこで、持ち家の引渡し時期について買い手と交渉してみましょう。

まず売却を依頼する不動産会社に相談し、売りに出す時点から「○月末引渡し」や「応相談」と記載して売りに出してもらいます。

そして、契約時には売り手に有利な引き渡し期限を記載して契約を締結するのです。このように「この契約だけに適応される特別な条件」を「特約」といいます。

持ち家の引き渡し日を有利な条件で決定する特約とは?

- 売り出す時点から「〇月末日に引き渡し」「応相談」などと条件を付けておく。

- 問い合わせしてきた買い手と、具体的な引き渡し日について交渉する。

- お互いが納得できた引き渡しの条件を盛り込んで契約を取り交わす。

ただし、買い手側にも引き渡してほしいタイミングがあるはずなの、必ず応じてもらえるとは限りません。

引き渡し時期がずれることによって、買い手が予定していたローンの借り入れ条件が変更になることもありますし、引き渡し時期を延長することで物件の経年劣化を懸念する買い手もいるからです。

どちらにせよ、まずは不動産会社に相談したうえで、引き渡し時期については買い手と交渉してみましょう。

買いを先行し、特約を付けるという方法

売り先行の買い替えに有利な特約があるように、買い先行の買い替えにも有利となる特約があります。

「予算的には売り先行で手堅くいくべきだが、気に入った家を見つけたからどうしても先に買いたい」という人は、「買い替え特約」と呼ばれる契約が結べるかどうか、不動産会社を通じて売主と交渉してみましょう。

買い替え特約とは不動産の買主が特定の条件と合致した際、契約を白紙に戻せるという特約です。

新居の売り手との間で「持ち家が期限までに売れなかったらこの契約を白紙に戻すことができる」という条件付きの契約を結ぶことで成立します。

「買い替え特約」を狙う際の注意点

- 持ち家が売れなかった際、契約を白紙に戻せるが、売主が受けてくれるとは限らない。

- 特約の内容については売主もこだわるため、交渉成立まで時間がかかる。

- 契約が白紙となった場合は引き渡し準備の費用を買い手が負担するなど、売主に有利な条件となる特約も一緒に盛り込めば応じてもらえる可能性は高くなる。

ただし、買い替え特約の内容は売主にとってほとんどメリットがないため、応じてくれない場合があります。

契約内容を白紙に戻せる条件を細かく取り決める必要があるため、交渉の成立まで時間がかかることも一因だと考えられます。

しかし、この特約に応じてもらえた場合、持ち家が売却できていない段階でも資金を心配せずに契約を結べるので、希望する場合は交渉してみるといいでしょう。

こうすれば良かった!タイミングの解決策

KHさんの場合、「転勤に間に合わせたい」という時間的な制約がある中で家の買い替えを行ったわけですから、もっとも大きな不確定要素である「持ち家の売却」に全力を注ぐべきだったといえます。

また、売却できなかった場合のリスクを考えることなく契約でき、他の人に買われてしまうことを防げる「買い替え特約」を加えた契約が可能かどうか、交渉してみるべきでした。

そのほかに、どうしても期限までに持ち家が売れなかった場合、買取業者に買い取ってもらうのも手。

「買取」の場合、売却価格は「仲介」の6割程度と安いのが難点ですが、すぐにお金が手に入るので欲しい家を他の人に買われてしまうリスクを防げます。

また、ショートした分の資金は、新しく組む住宅ローンなどに足りない分を上乗せすることで対応できます。

家の買取について詳しくは「不動産買取業者のメリット・デメリットは?相場より得するコツ」を参照してください。

まずは「売り先行」か、「買い先行」かを冷静に判断し、引き渡しや支払い期間は可能な限り延ばすと、無駄なくスムーズな買い替えができるでしょう。

体験談2:2つの不動産会社からの連絡で混乱。仲介手数料もなんだか損した気がする

「子育てをするならココ」という希望エリアがあったので、そのエリアに強いという不動産会社に新居を探してもらい、自宅の売却は近所の不動産会社にお願いし、自宅の売却と新居の購入を並行して買い替えを進めました。

すると、どちらの不動産会社からも頻繁に連絡が来るので自分の中で収集が付かず、相手を間違って話をしてしまうなど大混乱状態でした。

なんとかどちらも無事に終わりましたが、不動産会社へ支払う仲介手数料を割り引いてもらえる方法があったと知り、がっかりしています……。(38歳・NEさん・女性)

買い替えを成功させる賢い不動産会社の選び方とは

家を高く売るためには、不動産会社の選び方が非常に重要です。

不動産会社を選ぶポイントについて、詳しくは「家やマンションを高値で売却する不動産会社の選び方と注意点」をお読みください。

そして、自宅の売却と新居の購入を同時に行う買い替えの場合はもうひと工夫が必要です。

「売り」も「買い」も同じ不動産会社に依頼する

不動産の売買は、その地域に強い不動産会社に依頼するのが正しいと思っている方が多いようです。

確かに間違いではないのですが、NEさんのケースのように、自宅の売却と新居の購入を並行して行う場合は「売り」も「買い」も同じ不動産会社に依頼し、1社にまとめるのが便利で楽な方法です。

都市の物件なら「すまいValue」がおすすめ

首都圏や主要都市の物件を売るのが得意な不動産会社を探すなら、仲介大手6社のみが参加している無料の一括査定サイト「すまいValue」がおすすめです。

大手ならではの圧倒的な販売力で売買成立までしっかりサポートしてくれます。

地方の物件なら「イエウール」がおすすめ

地方の物件を売るのであれば、同じく無料の一括査定サイトである「イエウール」を使うと、地方物件の売却に強い業者が見つかります。

1900社以上もの業者が参加していますので、地域密着型の業者が細かなニーズを拾い上げ、着実に売却へと導いてくれます。

この2つのサイトをセットで利用すれば、あなたの不動産を高値で売却してくれる、最良の不動産会社が見つかるはずです。

数ある不動産一括査定サイトの中でも「すまいValue」と「イエウール」がおすすめ。

完全無料!たった60秒の簡単入力で「あなたの家がいくらで売れるのか」がわかります。

大手6社に一括で査定依頼できるのはココだけ!⇒【すまいValueで無料査定】

国内最大級!全国1900社以上と提携し、地方にも強い⇒【イエウールで無料査定】

売却も購入も同じ不動産会社なら、仲介手数料が値引きの可能性も

家を売るときも買うときも、不動産会社に仲介を依頼した場合は仲介手数料が発生します。

仲介手数料は宅地建物取引業法によって上限額が決まっていますが、あくまでも「上限額」であり、それ以下の金額でも法律的には問題ありません。

ですから、実際に払う金額は売主と不動産会社が話し合って決めることも可能です。

もし「売却」も「購入」も同じ不動産会社に依頼すれば、その会社は売却と購入の両方の仲介手数料が得られることになるので、仲介手数料の値下げ交渉もしやすく、値引きしてくれる可能性が期待できます。

また、不動産会社が売却と購入それぞれの取引状況を把握しているので、スケジュールを調整しやすく、買い替えをスムーズに進められることもメリットです。

仲介手数料について詳しくは「不動産売却の仲介手数料はいくらかかる?計算方法や注意点を解説」を参考にしてください。

売る期限が決まっているなら買取保証付き不動産会社を

手っ取り早く家を売ってしまいたいのであれば、「買取保証付き」の不動産会社を選ぶ方法もあります。

しかしその場合、買取金額は市場の6割程度と安くなってしまいます。

また、買取保証を行ってくれる仲介業者は決して多くはないので、満足のいく不動産会社選びができないというデメリットもあります。

売却期限が決まっている場合や、先に資金を確保しなければならない場合のみ、買取保証付きの不動産会社を検討してみましょう。

こうすれば良かった!不動産会社の解決策

「売るための不動産会社と買うための不動産会社は別」というのがそもそもの間違いです。

仲介を扱う不動産会社であれば売買どちらも可能なうえ、遠方で売りに出されている物件も扱うことができます。

窓口を一本化すると、不動産会社は売買どちらの進行状況も把握できるので、売買に関わる活動や手続きなどをスムーズに進めやすくなります。

しかも、売りと買いの両方を依頼された不動産会社には、売買両方の仲介手数料がもらえるというメリットが生じるので、多少の値下げ交渉には応じてくれます。

購入物件の仲介手数料を2~3割引にしてくれることも多いので、ぜひ交渉してみてください。

体験談3:住宅ローンを支払い終わるのが75歳!?将来に不安が残る

40歳で住み替えを考え、新しい家も住宅ローンを組むことにしました。

住宅ローンの残債分を、新しい住宅ローンに組み込むことができたのですが、35年ローンなので、支払い終わるのが75歳に……。

定年が65歳だとしても、その後10年も残ってしまいます。

繰り上げ返済を頑張る予定ですが、将来、払えなくなってせっかく買った家を売りに出すことになるのではと、かなり心配になっています。(40歳・UTさん・男性)

前の家のローンが残っている場合はどうすればいい?

まず前の家の住宅ローンを完済しないと、新しい家の住宅ローンを組めない場合が多いので注意しましょう。

前の家の住宅ローンが残っている場合は「住宅ローンが残っている家は売却可能!家を売る4つの方法と注意点」を参考にしてください。

家を買い替える場合、新しい家の住宅ローンに、前の家の住宅ローンの残りを上乗せしてローンを組むことも可能です。

しかし、その場合もいくつかの注意点があります。

借入金額を安易に増やすのは危険

住宅ローンの返済額は額面年収の20%なら理想的とされ、現実に多いのは25%、ちょっと無理して30%で、それ以上は破たんするといわれています。

前の住宅ローンの残りを上乗せしても、きちんと返済できるか慎重に判断してください。

一般的な40代会社員の平均年収は450万~500万円ですので、仮に500万円としてボーナス支払いなしで計算してみます。

【現実】500万円×25%÷12カ月=10.4万円

【無理して】500万円×30%÷12カ月=12.5万円

この金額を上回ってしまう場合、購入する家は自分にとって予算オーバーであり、再度検討すべきです。

住宅ローンで借りられる金額の目安は人によって差がありますが、年収のおおよそ6~8倍と考えておくといいでしょう。

ただし、金融機関が提示してくる貸出限度額をいっぱいまで借りてしまうと、返済が大変になります。

銀行が貸してくれるからと安易に借りてしまわないよう注意してください。

返済期限を延ばさないように調整する

日本人の平均寿命は男性で79歳、女性で86歳といわれていますが、その年まで返済期限を設定するのは難しいですよね。

一般的には定期的な収入を得られる定年退職までに支払いを終えるのが理想といわれています。

しかし、定年退職までに無理して返済しようとすると家計が苦しくなってしまうかもしれませんね。

そんな時には「健康寿命」を参考にして返済計画を練ってみましょう。

「健康寿命」とは寿命から介護等が必要な期間を差し引き、自立した生活を送れる年齢の目安となる指標です。

内閣府男女共同参画局が公開している資料によると、日本人の健康寿命は男性が71.19歳、女性が74.21歳です(共に平成26年の数値)。

年金の支給開始日や支給額を考慮したうえで、健康寿命を迎える前に住宅ローンを完済できるよう調整してください。

こうすれば良かった!住宅ローンの解決策

UTさんの場合、75歳までの住宅ローンが組めたこと自体、銀行から返済能力を評価されている証拠といえるでしょう。

しかし、定年退職後は厳しい返済となることが容易に想像できます。

住宅ローンの返済期限を、健康寿命の目安となる71歳まで短縮できるかどうか、銀行と再度相談したほうがいいでしょう。

35年を30年に縮めた場合、一般的には毎月の返済額が1万円程度増えることになります。

また、繰り上げ返済は100万円以上としている金融機関もあり、簡単ではありません。

繰り上げ返済のために100万円を貯めるより、毎月1万円ずつ返済する方が現実的です。

さらに、退職金などの前払い制度が勤め先にあるか、退職金を返済に当てたら完済できるのかなどシミュレーションし、資金の計画を立てると安心でしょう。

体験談4:「買換え特例」を利用したら、条件がすごく細かくて大変

家を買い替えたとき、売った家は運よく利益が出たために確定申告をすることになりました。

そこでいろいろな控除があることを教えてもらいましたが、買い替えだし、税金がかからないと聞いた「買換え特例」を選びました。

しかし、次に買い替えた際には今回の買い替え分の税金も一緒に計上されると聞いて一気に不安に。

この控除を選んでよかったのか、今でも不安が残ります。(34歳・SRさん・女性)

「3000万円特別控除」と「買換え特例」はどちらが得?

家を売って利益が出た場合、税金を支払うことになります。

その際に使える控除には「3000万円の特別控除」と「買換え特例」の2つがあり、自分で選択する必要があります。

ここではどちらを使うほうが得なのか、考えていきます。

条件も簡単で他と併用もできる「3000万円特別控除」

売却益から取得費などを除いた譲渡所得から、その名の通り3000万円分を差し引いて計算できるのが「3000万円特別控除」です。

適用条件などについて、詳しくは「家・マンション売却でかかる税金はいくら?確定申告の注意点は?」の「3000万円の特別控除」を参考にしてください。

さらに、10年以上所有している住居を譲渡する場合なら「軽減税率の特例」という制度が併用できるので、3000万円の控除を利用してもまだ税金を支払う必要のある人にはメリットの高い制度になります。

「軽減税率の特例」とは?

持ち家(マイホーム)を売却した際に得た利益(課税譲渡所得金額)に対してかかる税金を、通常よりも低い税率で計算してもらえる特例措置のことです。

この特例は他の特例を利用していると利用できませんが、「3000万円の特別控除」のみ併用が可能です。

ただし、利用条件があるので詳しくは、国税庁のマイホームを売ったときの軽減税率の特例で確認してください。

「買換え特例」は買い替え時の税金が0円

10年以上所有していた居住用の不動産を売却し、一定の要件を満たす物件に買い替える際に使えるのが「買換え特例」です。

正式には「特定の居住用財産の買換えの特例」といい、2021年12月31日までの期限付き特例です。

適用条件などについて、詳しくは「家・マンション売却でかかる税金はいくら?確定申告の注意点は?」の「居住用財産の買換えの特例」を参考にしてください。

また、税金がかかるのは買い替えで手に入れた不動産を売却したときなので、1回目の買い替え時(初めて買換え特例を利用して家を売却する時)にはどんなに売却益があっても税金はかかりません。

こう聞くと、買換え特例を利用したほうが得のようですが、買換え特例を使った買い替えで購入した家を売却した場合(2回目の買い替え時)に売却益が出ると、それまでに繰り延べされていた税金が一気にかかるので注意が必要です。

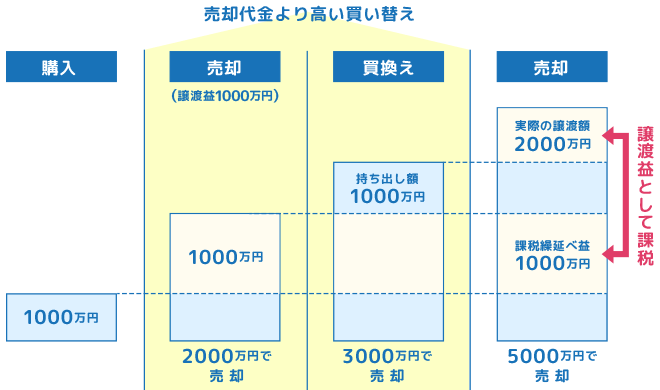

図の例では、初めて購入した家を買換え特例によって売却したため、1000万円の売却益が非課税となっています。

そして売却価額2000万円に持ち出し1000万円を加え、3000万円の家に買い替えています。

この買い替えた家を5000万円で売却した場合、最初の売却時に非課税となっていた1000万円が課税対象となり、合計3000万円の売却益として課税されることがわかります。

「買換え特例」を選んだ方がいい場合とは

適用条件が広く、他の特例とも併用できる「3000万円特別控除」を利用する人が多いですが、次の条件のいずれかに該当する場合は「買換え特例」の利用も検討してみましょう。

こんな場合は「買換え特例」を検討

- 買い替える物件の価格が、住んでいる家の売却価格と同じかそれ以上。

- 買い替える住宅は売らずに保有するつもり。

- 次に買い替えるときには売却益が出ない。

それでも悩むなら、税務署の無料相談を活用

「買換え特例」は、数ある控除の中でも特に適用要件が細かく設定されています。

「自分のケースは適用可能かわからない」など悩むのであれば、税務署の無料相談コーナーなどで相談してから決めることをおすすめします。

こうすれば良かった!税金の解決策

SRさんの場合、「買換え特例」を選んだため、新しく購入した家を次に売る際に利益が出ると税金を支払う必要があります。

「買換え特例」を利用して買い替えを行った場合、次回の買い替えでは「3000万円の特別控除」が使えるように、買換えの時期を調整しましょう。

「3000万円の特別控除」は過去3年の間に「買換え特例」を使っていなければ利用できます。

つまり、「買換え特例」の使用から3年が経過していれば、「3000万円特別控除」を使うことによって「買換え特例」で生じる課税額を相殺できるのです。

「買換え特例」を利用したために適用外となった控除や特例があれば、その適用範囲外の期間を把握し、使える期間になってから売却を検討するといいでしょう。

まとめ

家を損せずスムーズに買い替えるには、資金計画や買い替えの理由などを踏まえて優先順位を考え、事前にしっかりスケジュールを立てて進めることが大切です。

今回ご紹介した家の買い替えで重要なポイントは次の4つ。

買い替えのポイント

- 資金計画に合わせて「売り先行」か「買い先行」かを決め、スケジュールを立てる。

- 「売却」も「購入」も同じ不動産会社に依頼する。

- 住宅ローンの返済計画に無理がないか慎重に検討する。

- 「3000万円の特別控除」と「買い替え特例」の2つを上手に使う。

家の買い替えで失敗しないために、これら4つのポイントをしっかり押さえておきましょう。