住宅ローンが払えないとどうなる?返済できない原因と対処法7つ

※本ページにはプロモーションが含まれています。

長ければ30~35年もの期間をかけて返済していく住宅ローン。

しかし、返済中にリストラや病気などで収入が減少して、ローンを払えなくなる可能性も十分考えられます。

特に最近は新型コロナ感染拡大の影響で収入が減少し、住宅ローンが払えなくなっている人が増えています。

もし住宅ローンが払えないと、どうなるのでしょうか?

ローンが返せなくなる人の割合やその主な原因をはじめ、返済が苦しくなったときの対処法まで、まとめてわかりやすく解説します。

こんな悩みを解消します!

- 住宅ローンが払えないとどうなるのか心配……。

- 住宅ローンが払えない人の割合は?返済できない原因が知りたい!

- 住宅ローンが返済できないときの対処法が知りたい!

住宅ローンが払えない人の割合はどれくらい?

そもそも住宅ローンが払えない人はどれくらいいるのでしょうか?

実は住宅ローンが払えなくなった人の割合を示す統計情報は公開されていません。

そこで、住宅金融支援機構が発表している「リスク管理債権」という調査データをもとに、住宅ローンが払えない人の割合を調べてみましょう。

住宅金融支援機構による2019年度のリスク管理債権の調査データを見ると、

金融機関が貸し出したお金(貸付金残高)は23兆8779億円

これに対して、

返済されてない、もしくは3ヵ月以上延滞している貸出金(リスク管理債権)は3651億円

これらの数値から住宅ローンを返済できなくなっている人の割合は、全体の1.53%となります。

この数字は決して高い割合ではありませんが、「自分は大丈夫」と安心はできません。

返済中に失業や病気など予期せぬ事態が起こる可能性も十分あります。

また、新型コロナウイルス感染拡大の影響による収入減や失業者は増えており、ローンが払えなくなる人は今後さらに増加することも考えられます。

住宅ローンが払えなくなる主な原因5つ

住宅ローンが払えなくなる原因は人によってさまざまですが、よくある原因として次の5つが挙げられます。

①リストラや倒産などによる失業

リストラや会社の倒産によって失業し、収入がなくなり、住宅ローンが払えなくなるケースです。

最近では、新型コロナの感染拡大で業績が悪化して収入が激減し、住宅ローンを返済できなくなる人が増加しています。

②残業削減や転職などによる収入減

働き方改革による残業規制で残業代が減少し、住宅ローンを返済できなくなる人も増えています。

特に残業代やボーナスありきで無理な住宅ローンを組んでいると、残業代やボーナスがなくなった途端、一気に返済が苦しくなってしまいます。

また、転職したものの前職より収入が減り、住宅ローンの支払いが困難になるケースも多いようです。

③病気やケガで働けなくなり収入ダウン

病気やケガで長期間の入院や治療が必要になり、働けなくなる場合もあります。

そうなると収入がゼロになるばかりか、入院や治療費もかかって出費が増えるため、ローンの返済が厳しくなってしまいます。

④社会保険料の増加による手取りの減少

税金や社会保険料が引き上げられると、給与は変わらなくても、手取り額が減ってしまいます。

特に2000年以降、制度改正が相次ぎ、厚生年金保険料や健康保険料などが毎年のように引き上げられてきました。

仮に年収700万円として給与が変わっていないとしても、社会保険料の増加により、この15年間で手取り額が50万円も減少したという試算もあります。

これだけ減ってしまうと、住宅ローンを組んだ当初とは返済プランが狂ってしまい、支払いがきつくなるのも無理はないでしょう。

⑤子どもの教育費など支出の増加

子どもの教育費の増加によって、ローンの返済が苦しくなるケースも。

特に私立の学校に通うとなると多額の費用がかかるため、家計を圧迫し、住宅ローンの返済が厳しくなる要因になります。

住宅ローン返済でギリギリの生活だと、もし収入が減った場合、一気に家計はひっ迫します。

だからといって、貯金や子どもの教育費、老後資金を取り崩してしまうと本末転倒。

ローン返済で家計が破綻してしまっては、元も子もありません。

返済で行き詰まる前に家を売却するのも手です。

まずは「すまいValue」や「イエウール」などの不動産一括査定サイトを使って、いくらで売れるのか調べてみましょう。

数ある不動産一括査定サイトの中でも「すまいValue」と「イエウール」がおすすめ。

完全無料!たった60秒の簡単入力で「あなたの家がいくらで売れるのか」がわかります。

大手6社に一括で査定依頼できるのはココだけ!⇒【すまいValueで無料査定】

国内最大級!全国1900社以上と提携し、地方にも強い⇒【イエウールで無料査定】

住宅ローンが払えないとどうなる?

実際に住宅ローンが払えないとどうなるのでしょうか。

具体的な流れを見ていきましょう。

「競売」となり、強制的に売却される

住宅ローンが払えなくなると、最終的に家は「競売」にかけられることになります。

つまり、家が強制的に売却されてしまい、せっかくのマイホームを失うことになるのです。

競売とは

借り手(債務者)が住宅ローンを払えなくなった場合、貸し手(金融機関などの債権者)が強制的に家を売却して、お金を回収する方法です。

競売になると、売り手の意思に関係なく強制的に売却されてしまうほか、売却価格が安いなど、さまざまなデメリットがあるため、何としても避けたいものです。

*「競売のデメリット」について詳しく知りたい方は、任意売却と競売の違いをお読みください。

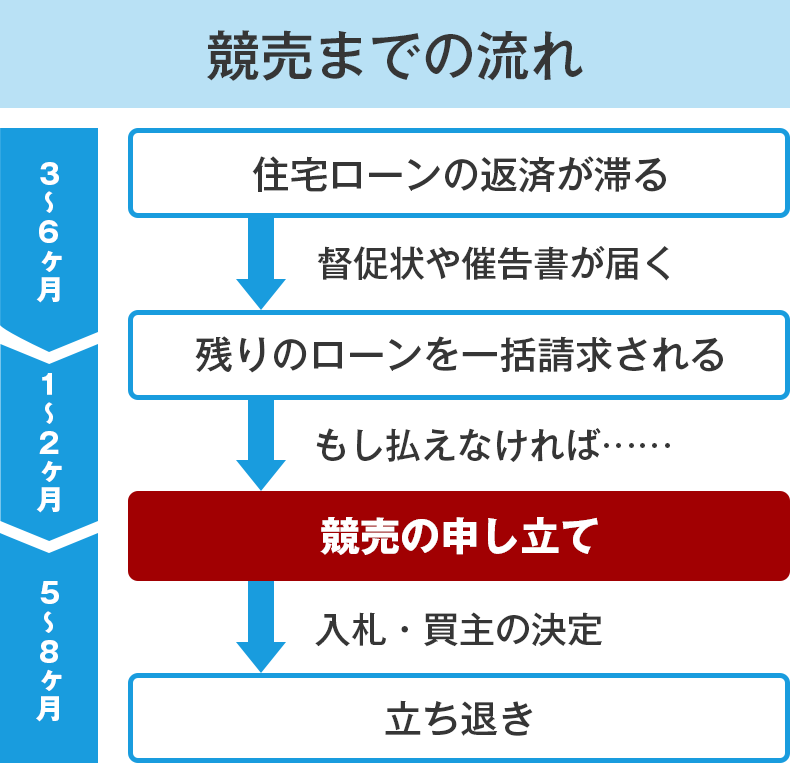

競売までの流れ

住宅ローンの支払いが遅れたからといって、すぐに競売になるわけではありません。

どのようにして競売に至るのか、大まかな流れは以下のとおりです。

▲ 住宅ローンの返済が滞ると最悪の場合、競売となる

競売までの流れ

ローンの返済が滞ると、まず金融機関から催促の通知(督促状や催告書)が届きます。

それでも支払わず、延滞期間がおおよそ6ヵ月続くと、最終的に金融機関から残りのローンを一括で返済するよう請求されます。

なぜなら、延滞が6ヵ月ほど続くと、借り手(債務者)は分割で支払う権利を失ってしまうからです。

そうなると、全額一括返済か、もしくは競売や任意売却で家を売って返済するか、どちらかを選択するしかなくなります。

もし、そのまま何も手を打たなければ、最終的に競売となり、家は強制的に売却されることに。

それによって、債務者は家の所有権を失うため、家から立ち退かなければなりません。

延滞すると遅延損害金(延滞利息)がかかるのはもちろん、優遇金利が適用されなくなるので要注意。

多くの住宅ローンには金利優遇制度があり、一定の条件を満たすと借りる際に金利を引き下げてくれます。

しかし、延滞すると金利の優遇が適用されなくなり、契約時より金利が高くなって返済総額が増えてしまいます。

延滞する前に金融機関に相談すれば、毎月の返済額など条件変更に応じてくれる可能性があります。

返済が苦しくなったら、延滞する前に早めに金融機関に相談しましょう。

競売になる前に「任意売却」を

任意売却とは

前述のとおり、「競売」はローンの貸し手(債権者)がお金を回収するために、家を強制的に売却する方法でした。

しかし、競売は通常の不動産売却に比べて、売却価格が安いなどデメリットが多いのが実情です。

その競売を回避し、競売よりも良い条件で家を売却できる方法として「任意売却」があります。

「任意売却」ならローンが残っていても、通常の不動産売却と同じように、借り手(債務者)の意思で家の売却が可能です。

なにより、市場価格での売却が期待できる、つまり競売より高く売れるなど多くのメリットがあります。

ただし、すべての債権者の同意を必要となる、「ブラックリスト」に載ってしまうなど、任意売却にもデメリットがあることも理解しておきましょう。

「リースバック」なら売却後も家に住み続けられる!

「リースバック」とは親族や知人、第三者の投資家、不動産会社などに家を売却し、賃貸借契約を結ぶことで、元の所有者が住み続けられる仕組みです。

住宅ローンを払えないので、家を売るしかない。でも家には住み続けたい。

こうした場合は「リースバック」を検討するといいでしょう。

*「リースバック」について詳しく知りたい方は、任意売却後も住み続けられる「リースバック」とは?をお読みください。

任意売却と競売の違い

任意売却と競売の違いをまとめたものが以下の表です。

両者を比べると、競売よりも任意売却のほうが「売却価格が高い」などメリットが多いことがわかります。

任意売却

- 競売より高く売れる(市場価格での売却が期待できる)。

- 債権者との交渉次第で、引っ越し代を出してもらうことも可能。

- 売却後に残ったローンの返済方法も交渉できる。

- 退去日の交渉が可能。

競売

- 売却価格が相場より2~3割安い。

- 引っ越し代は自己負担となる。

- 多くの場合、売却後のローン返済について交渉不可。

- 強制的に退去させられることもある。

*「任意売却や競売」について詳しく知りたい方は、こちらの記事をどうぞ↓

住宅ローンの返済を続けるのが難しく、売却を考えている方もいるでしょう。

ただ、売却するにしても「家がいくらで売れるのか?」「売ったらローンを完済できるのか?」がわからなければ決断できませんよね。

そこで、まず不動産会社に査定価格を出してもらい、家の価格を知ることから始めましょう。

とはいえ、

- そもそもどうやって不動産会社を探せばいいのか。

- 1社ずつ連絡するのも面倒……。

など、不動産会社を探すといってもどうすればいいのか、お困りの方も多いはず。

そんなときに利用したいのが「すまいValue」や「イエウール」などの不動産一括査定サイト。

不動産一括査定サイトとは1分程度の簡単な入力で、複数の不動産会社にまとめて査定を依頼できる便利なサービスです。

複数社の査定結果や担当者の対応などを比較すれば、自分に合った不動産会社を簡単に探せます。

しかも無料で利用できるので、ぜひ試してみましょう!

数ある不動産一括査定サイトの中でも「すまいValue」と「イエウール」がおすすめ。

完全無料!たった60秒の簡単入力で「あなたの家がいくらで売れるのか」がわかります。

大手6社に一括で査定依頼できるのはココだけ!⇒【すまいValueで無料査定】

国内最大級!全国1900社以上と提携し、地方にも強い⇒【イエウールで無料査定】

住宅ローンが払えない場合の対処法7つ

では、住宅ローンを払うのが厳しくなったら、どうすればいいのでしょうか。

主な7つの対処法をご紹介します。

①金融機関に相談する(リスケジュール)

住宅ローンの返済が厳しくなったら、支払いが滞る前にまず金融機関に「リスケジュール」の相談をし、返済計画を見直しましょう。

リスケジュール(リスケ)とは、毎月の返済額や返済期間を調整してもらうことです。

基本的に金融機関は簡単にリスケには応じませんが、最近は新型コロナの影響もあり、比較的柔軟に対応してくれるようです。

各金融機関では相談窓口が設けられているので、払えなくなりそうだとわかったら、まず相談してみましょう。

リスケの方法には、主に次の3つがあります。

返済方法の変更

- 返済期間の延長(毎月の返済額を減らす)

- 一定期間、返済額を減らす(その後、減額分を上乗せして、毎月返済していく)

- ボーナス払いを減らす

たとえば、毎月の返済額を減らせば、月々の返済負担はラクになります。

しかし、その分返済期間が長くなるため、利息がかさんで返済総額が増えるというデメリットもあるので、リスケは慎重に決めましょう。

②重い病気やケガなら「団信」が利用できることも

がんなどの重い病気やケガ(高度障害状態)で住宅ローンの契約者が働けなくなった場合、「団体信用生命保険(団信)」が利用できることがあります。

団体信用生命保険(団信)とは、住宅ローンを借りる際、原則として契約者が加入する生命保険のこと。

もしローンの返済中に契約者が死亡、または重い病気や障害などで働けなくなった場合、保険金によって残りのローンが返済される仕組みです。

団信によって対象となる病気や条件が異なるので、自分の契約内容を確認してみましょう。

③家計の支出を見直す

家計の支出を見直すのも有効です。

まず見直したいのが、生命保険などの保険料や携帯電話料金などの固定費。

こうした固定費は一度見直せば節約効果が続くうえ、食費を削るなどして毎日無理に節約を意識しなくて済むのも大きなメリットといえるでしょう。

たとえば、住宅ローンの契約時に加入する「団体信用生命保険(団信)」以外に、個別で契約している生命保険はありませんか?

両者の保険内容が重複していれば、ムダな保険料を払っていることになるので、個別の生命保険は解約したほうがいい場合もあります。

④公的な貸付制度を利用する

一時的な収入の減少なら、各市区町村の社会福祉協議会が行う、生活資金の貸付制度を利用するのも手。

新型コロナ感染拡大の影響で、休業・失業した人に向けて、生活資金を無利子・保証人不要で貸し出しています。

そのほか、厚生年金保険や国民健康保険、国民年金など社会保険料等の納付を猶予してもらえる制度もあります。

詳しくは厚生労働省や各市区町村、日本年金機構などのホームページを確認してください。

⑤住宅ローンを借り換える

金利が低いローンに借り換えれば、返済負担を減らせる可能性があります。

しかし、どんな場合でもローンの借り換えが効果的とは限らないので注意してください。

次のいずれかの条件に当てはまる場合に限り、住宅ローンの借り換えを検討するといいでしょう。

住宅ローンの借り換えを検討する基準

- 現在のローン残高が1000万円以上ある。

- ローンの返済期間が10年以上残っている。

- 借り換えによって、金利が現状より1%以上低くなる。

※上記のいずれかに当てはまる場合に検討するとよい。

また、借り換えには手数料もかかります。

手数料を含めてトータルでかかる金額をきちんとシミュレーションし、慎重に検討することが重要です。

また、一度でもローンを延滞していると、借り換えの審査に通らないので注意しましょう。

⑥家を売る

住宅ローン返済の見通しが立たない場合、家を売ることも選択肢として考えなければなりません。

家の売却方法は、ローン残債と家の売却益の関係が「アンダーローン」か「オーバーローン」かによって分かれます。

アンダーローンとオーバーローン

- 家の売却益よりもローン残債が少ない⇒ アンダーローン

(家の売却益>ローン残債) - 家の売却益よりもローン残債が多い ⇒ オーバーローン

(家の売却益<ローン残債)

オーバーローンだと通常の売却は難しい

もし、アンダーローンの場合、家を売ればローンを完済できるので、特に問題なく通常の不動産売却が可能です。

しかし、オーバーローン状態の場合は、家を売ってもローンが完済できないため、金融機関は売却を認めてくれません。

それでも家を売りたい場合は、任意売却もしくは競売、いずれかの方法をとることになります。

すでにお伝えしたように、デメリットが多い競売になる前に、任意売却を行うことをおすすめします。

ただし、任意売却を行うにも債権者の同意が必要であるなど、さまざまな注意点があります。

下記の記事を参考に重要なポイントを押さえておきましょう。

*「任意売却や競売」について詳しく知りたい方は、こちらの記事をどうぞ↓

アンダーローンかオーバーローンか判断するには?

不動産会社に査定してもらえば、「家を売ったらいくらになるのか」が簡単にわかり、アンダーローンかオーバーローンか判断するのに役立ちます。

「そうはいっても、どうやって不動産会社に頼んだらいいのかわからない……」という方は、不動産一括査定サイトを活用しましょう。

1度の入力で複数社への査定依頼もカンタンにできて便利! しかも無料で利用できます。

数ある不動産一括査定サイトの中でも「すまいValue」と「イエウール」がおすすめ。

完全無料!たった60秒の簡単入力で「あなたの家がいくらで売れるのか」がわかります。

大手6社に一括で査定依頼できるのはココだけ!⇒【すまいValueで無料査定】

国内最大級!全国1900社以上と提携し、地方にも強い⇒【イエウールで無料査定】

⑦「個人再生」や「自己破産」で債務を減らす

家を売却した後も住宅ローンを払い続けるのが困難な場合は、「個人再生(個人民事再生)」や「自己破産」という選択肢も視野に入ってきます。

個人再生や自己破産を行うには、弁護士などに相談する必要があります。

無料で相談できる「法テラス」などを利用するといいでしょう。

個人再生(個人民事再生)

- 住宅ローン以外の債務(5000万円以下が対象)を1/5まで圧縮できる。

※住宅ローンは減額されない。 - 家や車などの財産を手放さなくて済む。

- 「ブラックリスト」に載る(信用情報機関に事故情報が登録される)ので、数年間ローンを組んだりできない。

自己破産

- 債務を全額免除できる。

- 家や車など20万円以上の財産を手放さなければならない。

- 「ブラックリスト」に載るので、数年間ローンを組んだりできない。

*「個人再生」や「自己破産」について詳しく知りたい方は、「個人再生」や「自己破産」という選択肢もをお読みください。

カードローンでお金を借りるのは絶対NG

住宅ローンの返済が苦しいからといって、消費者金融や銀行のカードローンなどでお金を借りるのは絶対にやめましょう。

カードローンは担保なし・保証人なしでお金を借りることができ、利用目的も自由である反面、金利が高く設定されています。

そのため、「すぐに返せばいい」と気軽に借りたものの、あっという間に利息が膨らみ、「毎月返済しても借金が減らない」という状態に陥るケースが多いのです。

カードローンなどでお金を工面するのは、借金を増やすだけ。

住宅ローンの返済が苦しくなったら、まず金融機関に相談するのが鉄則だと覚えておきましょう。

まとめ

住宅ローンが払えなくなった際、最もよくないのは、住宅ローンの返済が苦しくなっても何も対策を打たず、滞納し続けること。

利息がかさんで返済額が増えるだけでなく、最終的には競売になり、家を手放さなければならなくなります。

返済に困ったら早めに金融機関にリスケを相談するほか、各自治体の相談窓口、法テラスなど公的なサービスも活用して、打開策を見つけましょう。