任意売却ってどうやるの?流れやメリット・デメリットについて解説

※本ページにはプロモーションが含まれています。

住宅ローンが払えずに滞納が続くと、家は競売にかけられて強制的に売却されてしまいます。

そうなる前に検討したいのが「任意売却」。

住宅ローンが残っている家は基本的に売却できませんが、任意売却なら可能なのです。

任意売却は経済的にローンの返済が難しくなった場合以外にも、離婚や転勤などやむを得ず「ローンが残っているけど家を売りたい」というケースでも利用できます。

ただし、任意売却にはメリットだけでなく、デメリットもあります。

そこで今回は任意売却はどうやって行うのか、任意売却の流れやメリット・デメリットについて解説します。

こんな悩みを解消します!

- 任意売却ってどうやるの?

- 任意売却にはどんなメリット・デメリットがあるの?

- 任意売却した後の返済はどうなるの?

任意売却とは

「任意売却」とは、住宅ローンが残った状態でも金融機関などの債権者の同意を得れば、家やマンションなどを売却できる方法です。

家を買うとき、金融機関から住宅ローンを借りることになります。

その際、もし借り手が返済できなくなった場合に備えて、金融機関がその家を担保にとって売却できる権利が設定されます。これを「抵当権」といいます。

基本的に抵当権が残ったままでは家を売却することはできません。

抵当権を外すには、住宅ローンを完済するしかないのです。

では、リストラや収入減などでローンを払えなくなったらどうなるのでしょうか。

ローンを滞納すると、最終的に家は競売にかけられ、強制的に売却されてしまいます。

競売になると入札で価格が決まるため、市場相場よりも安く売られてしまうなど、さまざまなデメリットがあるため、債務者として競売は何としても避けたいところです。

そこで競売を回避し、競売よりも少しでも良い条件で家を売却するための方法として「任意売却」があります。

任意売却なら通常の不動産売却とほぼ同じ販売方法なので、市場相場での売却が期待できます。つまり、競売より高く売れるため、残債務(家の売却後に残る債務)を減らせるなど、競売に比べてさまざまなメリットがあります。

競売のリスクについては「住宅ローンが残っている家は売却可能!家を売る4つの方法と注意点」を参考にしてください。

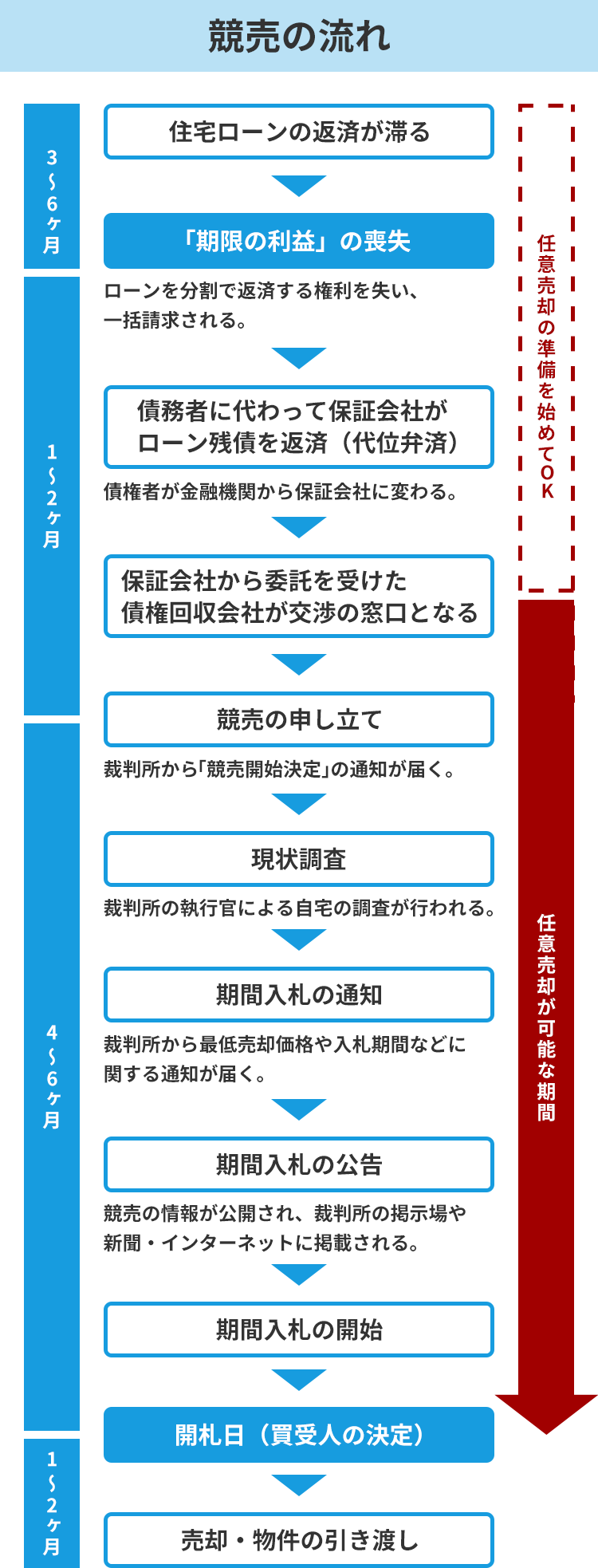

ローン滞納から競売・任意売却までの流れ

住宅ローンを滞納し、そのまま何もせずにいると、家は競売にかけられます。

競売を回避し、競売よりも少しでも良い条件で家を売却するための方法が任意売却です。

ただ、任意売却は債務者の好きなときにいつでもできるわけではなく、売却できる期間が限られています。

ではその期間はいつなのでしょうか。

そもそもどのような段階を経て競売まで進むのでしょうか。

任意売却について詳しく見ていく前に、はじめに競売までの大まかな流れを知っておきましょう。

競売の流れ

任意売却できる期間は決まっている

競売までの流れに関して、日頃聞きなれない用語が多いので最初はイメージしにくいかもしれませんが、まずは大まかな流れやスケジュールを把握できればOK。

ただ、任意売却できる期間は限られているということだけは必ず覚えておいてください。

任意売却が可能な期間は、保証会社や債権回収会社が交渉の窓口になってから、競売の開札日(落札者が決まる日)の前日までです。

ローンを滞納して「期限の利益」を喪失すると(分割で返済できる権利を失う)、債権者に代わって保証会社が銀行などの金融機関に残りのローンを払います。これを「代位弁済」といいます。

代位弁済によって債権者が金融機関から保証会社に変わり、保証会社から委託を受けた債権回収会社(サービサー)が交渉の窓口になります。

「開札日の前日」までにすべての手続きを完了させなければ、任意売却は成立しません。

任意売却を行うにしても3ヶ月~半年くらいはかかるので、住宅ローンを払うのが難しく、任意売却したいと思ったら、不動産会社への相談や準備は早めに始めたほうがいいでしょう。

住宅ローンを借りた人(債務者)が返済できなくなったとき、銀行などの金融機関は債務者に代わって、保証会社に残りのローンを払ってもらう仕組みをとっています(代位弁済)。

こうすることで、銀行は貸したお金が返ってこないリスクを防ぎ、顧客から預かったお金を守ったり、貸し出したりすることができるのです。

ただし、代位弁済されたからといって、債務がゼロになるわけではありません。

代位弁済後、債務者は残ったローンを保証会社や債権回収会社(サービサー)に返済していくことになります。

金融機関など債権者から債権回収業務を委託、または債権を譲り受けて、管理回収を専門に行う業者のこと。

「期限の利益」とは

「期限の利益」とは「約束した期日までにお金を返済すればいい」という借り手側の利益のこと。

たとえば、3000万円を35年で返済する住宅ローンを組んだ場合、借り手は35年という「期限の利益」を得ることになるのです。

しかし、借り手が滞納して契約を破ると「期限の利益」を喪失します。

そうなると、全額一括返済か、競売や任意売却で家を売って返済するかのどちらかを選択するしかなくなってしまいます。

任意売却を行うには「期限の利益」を喪失する必要があるので問題ありませんが、もし家を売るつもりがない場合は注意が必要です。

なぜなら「期限の利益」を喪失すると、分割返済は一切認められないからです。

仮に、毎月の返済額を減らせばローンを返せるとしても、期限の利益を喪失した後では交渉の余地はなく、全額一括返済か、家を売って返済するしか選択肢はなくなります。

返済スケジュールを調整したいなら、必ず期限の利益を喪失する前に債権者に相談しましょう。

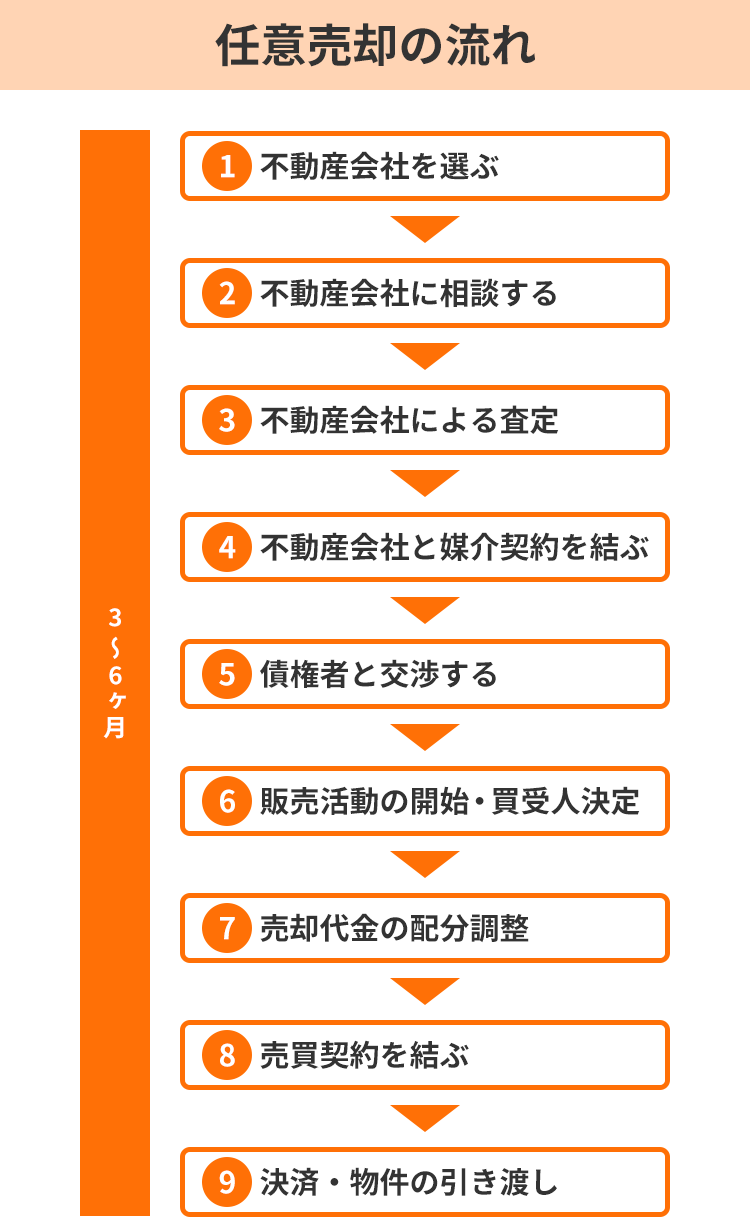

任意売却の流れ

次に任意売却の流れについてご説明していきます。

任意売却の準備から決済・引き渡し完了までの流れは次のとおりです。

では①~⑨の各項目についてどんな手続きが必要なのか、詳しく見ていきましょう。

①不動産会社を選ぶ

任意売却ができる期間は限られています。任意売却を行いたいと考えたら、早めに不動産会社を探しましょう。

任意売却が売主の希望どおりにいくかどうかは、金融機関など債権者との交渉次第です 。

債権者が任意売却を認めてくれないなど、交渉に時間がかかることもあるので、早めに不動産会社に相談して作戦を立てます。

とはいえ、任意売却に強い不動産会社は数が限られているのも事実。

- そもそもどうやって不動産会社を探せばいいのか。

- 1社ずつ連絡するのも面倒……。

など、不動産会社を探すといってもどうすればいいのか、お困りの方もいるのではないでしょうか。

そんなときに利用したいのが「すまいValue」や「イエウール」などの不動産一括査定サイト。

不動産一括査定サイトとは、1分程度の簡単な入力で、インターネットから複数の不動産会社にまとめて査定を依頼できる便利なサービスです。

査定を通じて任意売却で実績のある不動産会社を簡単に探せて、しかも無料で利用できるので、ぜひ試してみることをおすすめします!

数ある不動産一括査定サイトの中でも「すまいValue」と「イエウール」がおすすめ。

完全無料!たった60秒の簡単入力で「あなたの家がいくらで売れるのか」がわかります。

大手6社に一括で査定依頼できるのはココだけ!⇒【すまいValueで無料査定】

国内最大級!全国1900社以上と提携し、地方にも強い⇒【イエウールで無料査定】

②不動産会社に相談する

まず不動産会社との面談で現状をすべて伝え、任意売却のスケジュールなどを話し合います。

面談でよく聞かれるのは以下の4つです。

- 住宅ローンを払えなくなった事情(失業や給与ダウンなど)

- 現在の収入

- 債務状況

(住宅ローンの残債額、住宅ローンや税金などの滞納はあるか、住宅ローン以外の債務はあるか) - 今後の希望

(今の家に住み続けたいかなど)

特に必要な書類はありませんが、住宅ローン残債がわかる書類や住宅ローンの返済予定表などがあれば持参するといいでしょう。

③不動産会社による査定

不動産会社が実際に訪れて物件を調査し、いくらで売れそうか、査定価格を算出します。

1円でも高く売れるに越したことはありませんが、相場より高すぎて買い手がつかなければ、最終的に競売になってしまうので適正な価格設定が重要です。

④不動産会社と媒介契約を結ぶ

任意売却を依頼する不動産会社が決まったら媒介契約を結びます。

任意売却は通常の不動産売却と違い、借入先の金融機関など複数の債権者との交渉が必要になるため、交渉の窓口を一本化するためにも「専任媒介契約」や「専属専任媒介契約」を結ぶのが一般的です。

⑤債権者と交渉する

不動産会社と媒介契約を結んだら、金融機関などの債権者と売り出し価格や配分の調整について交渉します。

任意売却は一般的な不動産売却と異なり、売り出し価格を決めるにもすべての債権者の同意が必要となります。

また、売却代金から各債権者がいくらもらえるのか「配分」を調整し、これも同意を取り付けなければいけません。

ただし、債権者との交渉は基本的に不動産会社が対応するので、債務者(売主)に負担がかかることはないと考えていいでしょう。

⑥販売活動の開始・買受人決定

債権者の同意が得られたら販売活動を開始しましょう。

一般の物件と同じように、不動産情報サイトに掲載したり、広告を出して買主を探します。

購入希望者から家を見たいと問い合わせがあれば、内覧に対応します。

もしなかなか買い手が見つからず、売り出し価格を下げる場合は、あらためてすべての債権者の同意を得なければならないので注意してください。

⑦売却代金の配分調整

買受人(買主)が見つかり、売却に関する条件が決まったら、不動産会社は債権者への売却代金の配分の最終調整を行います。そのなかで、売主の引っ越し費用などの配分をもらう交渉もします。

⑧売買契約を結ぶ

買主・売主、双方の不動産会社が立ち合い、買主と売主の間で売買契約を締結します。

通常の不動産売却でしたら、売主は買主から売却価格の1割程度の手付金をもらいます。

しかし、任意売却の場合、手付金を売主に渡すことができないため(経済的に苦しく、使い込んでしまうおそれがあるため)、売買契約の締結と決済を同日に行う、もしくは覚書を交わして買主・売主どちらかの不動産会社が手付金を預かることになります。

⑨決済・物件の引き渡し

売買契約を締結したら次に決済を行います。決済には買主・売主、双方の不動産会社、すべての債権者、司法書士が集まり、場所は買主がローンを借りる取引銀行で行うのが一般的です。

売却代金を受け取ったら、事前に調整した配分表に基づき、各債権者に支払います。そのほか、抵当権の抹消や競売取り下げの書類を司法書士に渡して手続きを依頼します。

任意売却後に残ったローンの返済については、金融機関や保証会社から回収を委託された債権回収会社(サービサー)と交渉することになります。

任意売却のメリット・デメリット

任意売却を検討する際に気になるのはやはりメリットとデメリットですよね。

ここからは任意売却のメリット・デメリットについてご説明します。

しっかりと把握して、任意売却をするべきかどうか、検討しましょう。

任意売却のメリット

市場価格に近い高値での売却が期待できる

競売の場合、市場相場に比べて売却価格は2~3割安くなるのが一般的です。

競売だと売却価格や買主は入札で決まるため、売主が誰に、いくらで売るか決めることはできません。

たとえ安くても、落札された価格で売却することになります。

一方、任意売却であれば、通常の不動産売却と同じように、広く市場から買主(任意売却では買受人という)を探すので、市場価格に近い金額での売却が期待できます。

つまり、競売より高く売れるため、その分売却後の残債務も減らすことができるのです。

引っ越し代などの諸費用を出してもらえる

任意売却の場合、債権者との交渉次第で、不動産会社への仲介手数料や抵当権抹消費用、引っ越し代、滞納していたマンションの管理費・修繕積立金などの諸費用を売却代金から出してもらえるケースが多く、自分でお金を負担する必要がありません(持ち出し費用がない)。

たとえば、引っ越し代は20~30万円くらいまでなら出してもらえるようです。

しかし、競売だと債権者が諸費用を出してくれることはほとんどなく、自己負担となります。

引っ越し時期を相談できる

競売だと家の所有者の都合に関係なく、強制的に家を追い出されてしまうことがあります。

その点、任意売却であれば、債権者との交渉によっては引っ越し時期を調整してもらうことも可能であり、売却後の新しい生活をスムーズにスタートさせることができます。

近所に知られずに売却できる

家が競売にかけられると、裁判所の掲示場やインターネットサービス、新聞などで競売物件として公表されます。

そうなると、落札目当ての不動産会社が家の周辺を調べまわるなど、家が競売にかけられたことが近所の人に知られるおそれがあるのです。

一方、任意売却の場合、通常の不動産売却とほぼ同じであるため、競売のように情報が外部に公表される心配がありません。

残ったローンの返済条件を交渉できる

家の売却代金でもローンを完済できず、残ったローンは引き続き返済していくことになります。

その際、任意売却であれば毎月の返済額を減らすなど、無理なく返済できるよう交渉することが可能です。

しかし競売の場合、債務者の希望が受け入れられることはほとんどなく、任意売却よりも返済負担が重くなりがちです。

任意売却のデメリット

任意売却の手続きには注意する点やリスクも存在します。以下のデメリットもあわせて確認して、本当に任意売却をするべきかの判断材料にしてください。

ブラックリストに載る

任意売却は住宅ローンが返済できている状態では実行できないため、6ヵ月滞納して「期限の利益」を喪失しなければなりません。

6ヵ月滞納すると信用情報機関に「事故情報」として登録されます。これが、いわゆる「ブラックリストに載る」という状態です。

ブラックリストに載ると、5~6年は新たなキャッシュカードやクレジットカードをつくったり、新規でローンを組むのが難しくなってしまいます。

ただし、このペナルティーはいつまでも続くわけではなく、一定期間が経つと事故情報が削除され、元の状態に戻ります。

ローンなどの返済が滞ると「ブラックリストに載る」と言われますが、実は「ブラックリスト」というリスト自体が存在するわけではありません。

先にも述べたように、返済が滞ると信用情報機関に「事故情報」として登録されます。このことを「ブラックリストに載る」と言っているのです。

また、誤解されがちですが「任意売却をするから」ブラックリストに載るわけではありません。

「住宅ローンを6ヵ月滞納するから」ブラックリストに載るのです。

任意売却でも競売でも、滞納すればブラックリストに載ることには変わらないので、その点を理解しておきましょう。

すべての利害関係者の同意を得なくてはいけない

任意売却を行うには、すべての利害関係者の同意が必要です。

たとえば、ローンを3社から借りている場合、3社すべての同意を得なければなりません。

権利関係が複雑だと交渉が難航するケースもあり、もし1社でも任意売却に同意しなければ、最終的に競売になってしまいます。

なお、こうした交渉は任意売却の依頼を受けた不動産会社が担い、債務者自身が行うわけではありません。

一方、競売の場合、裁判所主導で手続きが強制的に進められてしまいます。

任意売却と競売の違いを比較!

ここまで任意売却の特徴や競売と比べたときのメリットについて、お話ししてきました。

あらためて、任意売却と競売の特徴を簡単におさらいしておきましょう。

任意売却は債務者自身の意思で家を売る方法であり、相場に近い価格での売却が期待できます。

売却代金から引っ越し費用を出してもらえたり、返済スケジュールも無理のないように調整することも可能です。

それに対して、競売は債務者の意思に関係なく、裁判所主導で強制的に家が売却され、売却価格も相場の3割程度安くなってしまいます。

その分、債務も多く残るだけでなく、引っ越し費用なども出してもらえないので、任意売却よりも負担が多くなります。

下の表は任意売却と競売の違いをまとめたものです。

これを見れば、競売よりも任意売却のほうがメリットが多いことがわかります。

| 任意売却 | 競売 | |

| 売却価格 | 市場価格で売却できる。その分、ローン残債が少なくなる。 | 市場価格より2~3割安い(任意売却より安い)。その分、ローン残債が多くなる。 |

| 引っ越し代などの諸費用 | 交渉次第で、売却代金から引っ越し代や仲介手数料、滞納したマンションの管理費などの諸費用を出してもらえる。 | 基本的に自己負担となる。 |

| 残債務の返済交渉 | 毎月の返済額を減らすなど、無理のない返済方法に変更してもらうことも可能。 | 多くの場合、交渉不可。 |

| 退去日 | 交渉可能。 | 交渉不可(強制的に退去させられることもある)。 |

| プライバシー | 通常の不動産売却とほぼ同じなので、情報がもれることはない。 | 競売の情報が裁判所や新聞、Webサイトに掲載されるため、近隣に知られる可能性がある。 |

| 売却にかかる期間 | 3~6ヶ月 | 1年近くかかる場合もある。 |

| 自宅に住み続けられる可能性 | 親族や投資家などに売却し、その家を借りるリースバックという方法ならば可能。 | 基本的に不可。 |

任意売却後に残ったローンの返済はどうなる?

任意売却で家を売っても、残りの債務(残債務)がなくなるわけではありません。

ですが、任意売却後の残債務は収入や生活状況などを考慮して、無理なく返済できるよう金額やスケジュールを交渉することができます。

第2章の「競売の流れ」でご説明したように、任意売却後は債権回収会社(サービサー)と返済交渉を行うことになります。

「債権回収会社」と聞くと「強制的に取り立てられるのは?」など、何となく怖いイメージを持つ方もいるかもしれませんが、そんなことはありません。

それよりもかえって、残債務を返済しやすくなる可能性が高くなると考えられます。

どういうことなのか簡単に説明しましょう。

任意売却で家を売ると、元々担保だった家はなくなるため、「無担保債権」という債務だけが残った状態になります。

住宅金融支援機構などを除く、民間の金融機関の場合、この無担保債権をサービサーに売却します。

こうすることで、金融機関は不良債権(回収が困難なお金)を処理するのです。

このとき、金融機関は額面(残債務の額面ではなく時価)の0.5~5%という破格の値段で、不良債権をまとめてサービサーに売却することがあります。

つまり、サービサーは元々のローン残債より安い値段で債権を買っているわけですから、債務者にとっては返済交渉がしやすくなり、月々の返済額を減らしたり、残債務を圧縮できる可能性があるのです。

ですから、任意売却後の返済については遠慮せず、無理なく払える方法をサービサーと交渉しましょう。

任意売却後も住み続けられる「リースバック」とは?

「自宅への思い入れが強く、どうしても手放したくない」「生活環境を変えたくない」という方には、「リースバック」という方法があります。

リースバックとは親族や知人、第三者の投資家、不動産会社などに家を売却し、賃貸借契約を結ぶことで、元の所有者が住み続けられる仕組みです。

リースバックのメリット

売却後もそのまま家に住み続けられる

売却後も今までどおり住み続けることができるのが、リースバックの最大のメリットです。

転居の必要もないので、その分の費用や手間も省けます。

固定資産税やマンションの管理費・修繕積立金の支払いが不要になる

家を売却して(所有権を手放して)賃貸として住むため、固定資産税やマンションの管理費・修繕積立金が不要となり、経済的負担が軽減できます。

将来的には家を買い戻すことも可能

資金の目途が立てば、将来的には家を買い戻すことも可能です。

リースバックのデメリット

賃貸借契約を結んでくれる買主を見つける必要がある

そもそもリースバックに応じてくれる買主が見つける必要があり、通常の売却より買主探しが難しくなります。

売却価格が安くなったり、家賃が周辺相場に比べて高くなる可能性がある

リースバックで家を売却する場合、一般的に売却価格が安くなりがちです。

しかも、家賃は周辺相場ではなく、売却価格をもとに決めるため、家賃が相場より高くなる可能性があります。

ずっと住み続けられるとは限らない

リースバックが利用できても、ずっと住み続けられるとは限らないので要注意。

家賃を滞納するなどの契約違反はもちろん、契約期間が満了し、更新されなければ、借り手は退去せざるを得なくなります。

「個人再生」や「自己破産」という選択肢も

家を売却しても住宅ローンを払い続けるのが困難な場合は、「個人再生(個人民事再生)」や「自己破産」という選択肢もあります。

それぞれメリットとデメリットがあるので、もし実行するなら慎重に考えて決めましょう。

債務を1/5に減らせる「個人再生」

「個人再生(個人民事再生)」とは、裁判所に申し立てを行うことで債務を減額してもらう制度です。

住宅ローンを除く債務の総額が5000万円以下という条件はありますが、債務額を1/5まで圧縮することができ、それを3年間かけて返済していくことになります。

3年間きちんと返済し続ければ、残りの債務は免除されます。

個人再生のメリット

- 債務額を大幅に減らすことができる。

- 財産を手放さずに済む。

個人再生のデメリット

- ブラックリストに載る(信用情報機関に事故情報が登録される)ため、数年間はクレジットカードやローンが利用できない。

- 借金の請求が保証人に移行され、保証人に迷惑がかかる。

- 官報(国が発行する機関誌)に、個人再生した人の氏名などが掲載される。

債務が全額免除される「自己破産」

「自己破産」とは、裁判所に自己破産の申し立てを行い、認められれば返済が全額免除される制度です。

ただし、債務が全額免除される代わりに、家や車などの財産は手放さなければならないなど、さまざまなデメリットがあります。

自己破産のメリット

- 債務が全額免除される。

自己破産のデメリット

- 原則として20万円以上の財産は手放さなければならない。

- 職業や資格に一定期間の制限がかかる(弁護士などの士業、生命保険の外交員、警備員などの職業に就けなくなる)。

- ブラックリストに載る(信用情報機関に事故情報が登録される)ため、数年間はクレジットカードやローンが利用できない。

- 借金の請求が保証人に移行され、保証人に迷惑がかかる。

- 官報(国が発行する機関誌)に、自己破産した人の氏名などが掲載される。

まとめ

任意売却は競売に比べるとメリットが多いものの、金融機関の同意が必要であることや、期限を過ぎても売れない場合は競売にかけられてしまうなどのデメリットもあります。

任意売却はあくまでも住宅ローンがどうしても支払えない場合の最終手段として考え、慎重に判断しましょう。