不動産売却の譲渡費用に該当するのは?譲渡所得の計算方法も

※本ページにはプロモーションが含まれています。

家や土地など不動産を売却して得た利益を「譲渡所得」といい、これに対して「譲渡所得税」がかかります。

この記事では「譲渡所得税とは何か」、その計算方法や確定申告の手続きなどを解説。

そのほか、節税対策に役立つ特別控除についてもご紹介します。

こんな悩みを解消します!

- 不動産を売った後、どんな税金がかかるのか知りたい。

- 「譲渡所得」って何?

- 「譲渡所得税」はいくらかかる?自分で計算できる?

- 「譲渡所得税」が安くなる方法が知りたい。

不動産譲渡所得とは

「譲渡所得」と「課税譲渡所得」があります

家やマンション、土地などの不動産を売って出た利益を「譲渡所得」といいます。

もう少し詳しく説明すると、譲渡して得られる収入から、その不動産を購入した時の代金(取得費)と売却にかかった費用(譲渡費用)を差し引いた利益(売却益)が「譲渡所得」です。

また、不動産を売却したときにかかる税金は、譲渡所得全額に対して課税されるわけではありません。

不動産の中でもマイホームの売却や所有年数などでさまざまな特別控除の特例があり、譲渡所得から特別控除額を差し引いた額が「課税譲渡所得」となり、この課税譲渡所得に対して税金が発生します。

「譲渡所得」と「課税譲渡所得」の算出は、下記の計算式になります。

課税譲渡所得 = 譲渡所得 - 特別控除額

譲渡収入とは

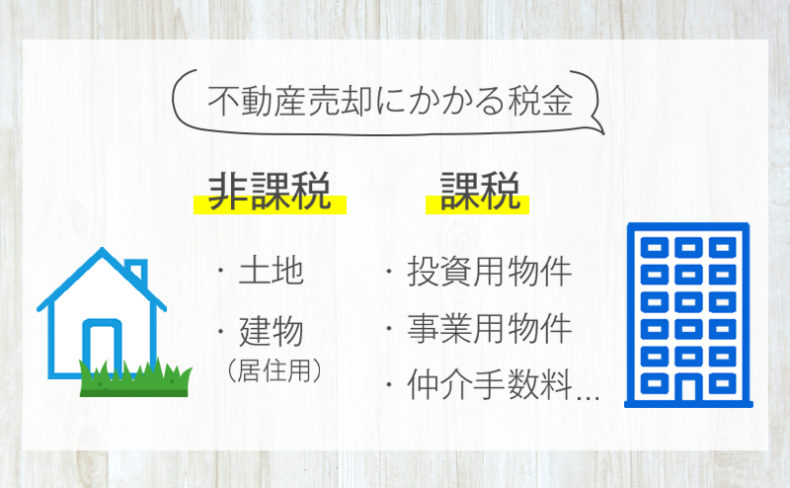

土地や建物を譲渡(売却)して得た収入のことです。

売却代金のほか、固定資産税や都市計画税など租税公課の清算金も「譲渡収入」に含まれます。

取得費とは

売却する土地や建物を取得するのにかかった費用のことです。

その土地や建物の購入代金に加え、取得のために支払った仲介手数料、売買契約書の印紙代、登録免許税、登録手数料、不動産取得税、住んでいる時に行った増改築やリフォームの費用も含まれます。

取得費は土地と建物、取得費がわからない場合とで計算方法が異なります。

土地の場合、購入した時の代金と手数料を合計した額が取得費です。

建物の場合、年が経つごとに資産価値が減少するため、建物の減価償却を行う必要があります(実額法)。

また、土地や建物の取得費が分からない場合は、譲渡収入金額の5%を取得費として計算します(概算法)。

取得費はこれら3つのうち最も大きい金額で計上します。

譲渡費用とは

土地や建物を譲渡(売却)するときに支払った費用のことです。

主な項目は以下になります。

- 仲介手数料

- 登記・登録のための費用(登記費用・登録免許税)

- 印紙税

- 貸家を売るために入居者に支払った立退料

- 土地を売るために、そこに建てられていた建物を取り壊したときの費用と建物の損失額

- 測量費用

- 売買契約後に、後からもっと高い金額で買ってくれる買主が現れたため、最初の契約者に支払う違約金

- 借地権を売るときに地主の承諾をもらうために支払った名義書換料

- その他、その資産の譲渡価額を増加させるためにその資産の維持や管理のために支払った費用

譲渡のために支払った金額なら、ほぼ譲渡費用に含めることができます。

ただし、居住期間での修繕費や固定資産税、売った代金の取立て費用、物件の抵当権抹消費用などは譲渡費用には入りません。

自宅の売却なら譲渡所得税をさらに安くできる!

すでにお伝えしたように、譲渡所得から特別控除額を差し引いた額が「課税譲渡所得」となり、この金額に対して譲渡取得税が発生します。

居住していた家やマンションを売却するのであれば、以下の特別控除が利用できます。

3000万円の特別控除

以下の3つの条件をクリアできる場合、譲渡所得から最高3000万円の控除を受けられます。

- 自分が居住していた不動産であること

- 売主と買主の関係が親子や夫婦など特別なものでないこと

- 2年さかのぼってこの特例や、譲渡損失の特例を受けていないこと

この特別控除は、次にご紹介する「長期譲渡所得の軽減税率」などと一緒に幅広く使えるので便利です。

所有期間が10年以上なら「長期譲渡所得の軽減税率」の特例

10年以上所有しており、なおかつ「3000万円の特別控除」を利用しても6000万円の課税譲渡所得金額がある場合に使える特例です。

条件は「3000万円の特別控除」とほぼ同じですが、居住中もしくは居住しなくなってから3年以内に売却する場合のみ使えます。

6000万円までなら10%、6000万円以上なら15%+600万円の軽減税率になります。

家を買い替えるなら「買換え特例」で税金0円に!

10年以上所有していた居住用の不動産を売却し、一定の要件を満たす物件に買い替える際に使えるのが「買換え特例」です。

買換え特例に関して詳しくは「家の買い替え・住み替えの注意点|タイミングや税金で失敗しないコツ」を参照してください。

2009~2010年に土地等を取得しているなら

さらに1000万円の特別控除もあり!

2009年(平成21年)と2010年(平成22年)に土地および土地の上に存する権利(以下、土地等と表記します)を購入し、2016年以降に譲渡した場合、その土地等にかかわる譲渡所得の金額から1000万円を控除できます。

ただし、親子や夫婦など特別な関係の譲渡でないこと、相続による取得ではないことなど細かな条件があります。

もし該当するようであれば、不動産会社に相談してみるといいでしょう。

譲渡所得税の計算方法

譲渡所得税を実際に計算してみよう

譲渡所得税の金額は、以下の計算式で簡単に算出できます。

これまでお伝えしてきた内容をおさらいしながら見ていきましょう。

まずは課税譲渡所得までを計算します。

課税譲渡所得 = 譲渡所得 - 特別控除

課税譲渡所得に税率を掛ければ、譲渡所得税額がわかります。

課税譲渡所得にかかる税率は所有期間で異なる

土地や建物を売却したときの課税譲渡所得にかかる税率は、所有期間が5年以下なら短期譲渡取得、5年以上なら長期譲渡所得となり、それぞれ所得税と住民税の税率が異なります。

特別控除を譲渡所得から差し引いた金額で計算します。

また、2037年までは復興特別所得税が所得税額の2.1%の税率で上乗せされます。

そのため、譲渡所得にかかる所得税は復興特別所得税との合算になります。

譲渡所得にかかる税金の税率

| 短期譲渡所得 (5年以下) |

長期譲渡所得 (5年以上) |

長期譲渡所得 (10年以上・軽減税率の特例) |

||

|---|---|---|---|---|

| 課税譲渡所得額 (3000万円控除後) |

全額 | 全額 | 6000万円以下 | 6000万円以上 |

| 所得税 | 30% | 15% | 10% | 15% |

| 復興特別所得税 (所得税額の2.1%) |

0.63% | 0.315% | 0.21% | 0.315% |

| 住民税 | 9% | 5% | × | × |

| 合計 | 39.63% | 20.315% | 10.21% | 15.315% (さらに追加で600万円分を控除) |

所有期間は売却した年の1月1日が基準になる

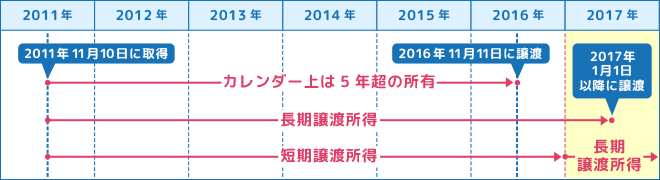

所有期間が短期か長期かを確認するとき、気を付けなければいけないのが、譲渡(売却)した年の1月1日のことです。

不動産の売却の場合、売却した年の1月1日を基準に税務上の処理がされるため、計算を間違えると税金を多く支払わなくてはいけなくなります。

たとえば、2011年11月10日に取得した家を、2016年の11月11日に売却したとします。

一般的な考え方だと所有期間は5年以上になるはずです。

しかし、税務上の計算では売却した年の1月1日が基準となるので所有期間が5年以下になり、約20%も高い税金を支払わなくてはいけなくなってしまいます。

「いつ売却すれば長期譲渡所得に該当するか」を計算するなら、その不動産を取得した年に「6」を足した年だと考えればいいでしょう。

もし、あと数ヵ月待てば長期譲渡所得になるなら、それまで待ってから売却した方が節税になりお得です。

年末年始に譲渡するなら所有期間を長くできる!

「家の所有期間は売却した年の1月1日が基準になる」ことはすでにお話ししたとおりですが、1月1日を挟んで取引をするなら売買契約を結んだ日も注意してください。

一般的には売主が物件を引き渡した日が「譲渡日」で、買主が受け取った日が「取得日」になります。

「受け取った日」とは権利証などの登記関係書類を渡して「最終代金を受領した日」のことです。

しかし、不動産の取引では「売買契約の締結日」を「譲渡日」にすることや、物件の引き渡し日を「取得日」にすることも可能です。

物件を引き渡した日より「売買契約の締結日」の方が前になり、最終代金を受領した日より「引き渡された日」が後になるのが一般的なので、1週間~10日ほどではありますが、所有期間を長くすることができます。

たとえば、2010年12月25日に売買契約を締結し、2011年1月5日に取得した家を2016年1月6日に売却した場合で考えてみましょう。

通常なら所有期間5年以下とみなされ、税金は短期譲渡所得の税率で計算しなくてはいけません。

しかし、売ろうとしている物件の譲渡日を、売買契約を結んだ2010年12月25日の売買契約の締結日にすることで、長期譲渡所得の税率が適用されます。

まとめ

不動産を売却したときにかかった「譲渡費用」の金額によって譲渡所得が変わります。その結果、支払う税金の額も違ってきます。

できるだけ譲渡費用が大きくなるように、計上できるものは何か、しっかり確認しておくことが大切です。

また譲渡所得税が安くなる控除や特例もあるので、忘れずに活用しましょう。